房屋稅、房地合一稅、一次搞懂所有細節!

大家都說中華民國萬萬稅!其實沒有那麼多稅啦,我們一般人最先也最常碰到的就是綜合所得稅。

| 目錄及快速導覽: |

一、綜合所得稅、房屋稅、地價稅不要搞混了

基本上甚麼是綜合所得稅?大家都繳過的,應該清楚,就是一年之中我們各項所得加總起來,政府訂了稅的趴數,作為政府運作的基本收入。

原則上賺得越多的人,課稅的百分比就越高,也有許多人年收入沒有那麼多,那麼就免繳所得稅! 隨著我們入社會越來越久,我們就會碰到跟房屋以及土地有關的稅了! (有的人先買車沒買房,就會先碰到燃料稅與牌照稅,那是自己的選擇,哈哈) 也是年齡越大,對社會國家的貢獻越多的意思啦!

房屋稅與地價稅,只要持有房屋就會遇到他們兩個! 如果我們存錢買了一個房子,當作我們溫暖的家,那麼我們就「持有」它了!所以每年就要繳交「房屋稅」!所以「房屋稅」是一種「持有稅」。

而房子一定坐落在土地上,持有的土地大小不一,專業術語叫做「持份」。但是不論持有土地的大小,都有持份,幾分之幾,因此每年就要繳交「地價稅」。

二、地價稅、房屋稅甚麼時候繳交?

所以簡單的結論是:擁有一個房子,每年要繳交「房屋稅」與「地價稅」給政府,這是地方稅呦,所以是交給了地方政府作運用。

每年我們甚麼時候會教房屋稅與地價稅?政府非常貼心,一個在年中,一個在年尾,

看下表就很清楚:

| 稅別 | 課徵所屬期間 | 何時繳交 |

| 地價稅 | 當年1月1日~12月31日 | 每年11月1日~11月30日 |

| 房屋稅 | 前一年7月1日~當年6月30日 | 每年5月1日~5月31日 |

在台灣從買到房子持有再賣出,必須繳納交易稅(印花稅、契稅) 、持有稅(房屋稅、地價稅)、所得稅(土地增值稅、交易所得稅),而這些稅分別以公告地價、土地公告現值、房屋評定現值等價格作為課稅計算基準(目前課稅基礎遠低於市價)。

| 性質 | 稅目 | 稅基 | |

| 持有稅 | 房屋稅 | 房屋評定現值 | |

| 地價稅 | 公告地價 | ||

| 交易稅 | 契稅 | 房屋評定現值或房屋實際價格(擇低計算) | |

| 印花稅 | 土地公告現值及房屋評定現值 | ||

| 所得稅 | 土地增值稅 | 土地公告現值 | 房地合一稅 |

| 房屋交易所得稅 | 房屋評定現值 | ||

這裡跑出兩個我們比較陌生的稅的名字,一個是契稅,一個是印花稅。 甚麼是契稅?簡單來說,因為買賣、承典、交換、贈與、分割或是因為占有而依法取得所有權之不動產,就要繳交契稅給地方政府。房地產買賣上,是由買方負責繳交契稅。以房地產買賣而言是6%。 例如,房屋(不含土地)買賣契約所登載的買賣價格為為新台幣 100萬元,而不動產評價委員會所評定的標準價格為 40萬 元(課稅現值 350,000 元、免稅現值50,000元)。以評定標準價格 40萬元核計契稅,那麼該棟房屋的契稅就是 2.4萬元,即400,000元 x 6% = 24,000元。 那麼印花稅呢?就是一種古老的憑證稅,以不動產買賣而言是千分之一。

四、房地合一稅又是甚麼東東?

房地合一稅就是一種所得稅!也就是在有所得就課所得稅的大原則下,從民國105年起,實施房地合一課徵所得稅制度,也就是在房屋及土地出售的時候,計算房屋、土地全部的實際獲利,並且減除已經課徵土地增值稅的土地漲價總數額之後,就餘額的部分來課徵所得稅,使房地交易所得能夠按實價課稅,達到租稅公平的目的。

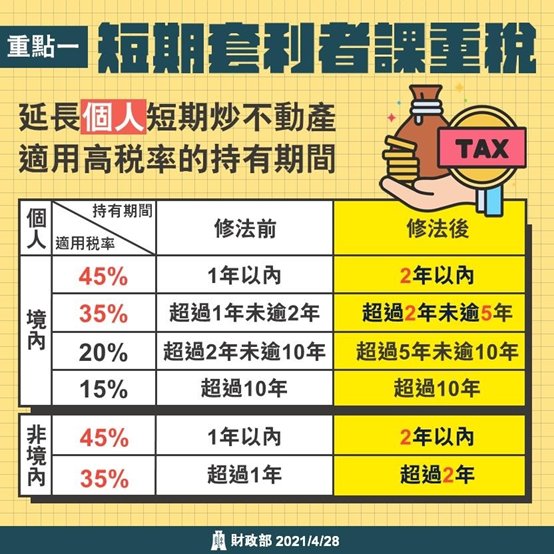

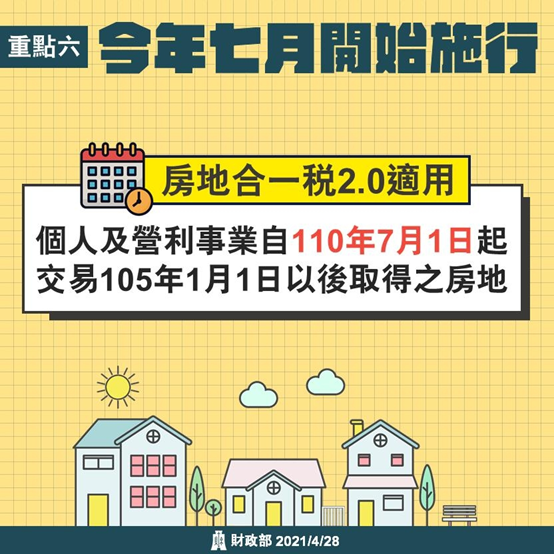

房地合一稅2.0已經開始實施,房屋買賣時間越短,房地合一稅稅越重。圖片來源:財政部

而房地合一稅2.0版本,已經在民國110年7月1日正式開始實施。簡單來說,修法重點就是買賣房屋時間越短,房地合一稅越加重,就是不希望大家投機取巧炒房!

五、房地合一稅2.0六大重點

我們來看房地合一稅2.0的六大重點,我們用最正確的財政部的版本來說明,大家就可以一目瞭然!一次搞懂所有細節!

重點一:短期套利者課重稅!

大家想想看如果一筆錢課稅15%與課稅45%,相差三倍!那你會如何?當然就不要炒作房地產,如果你的房子沒有買兩年就賣出,那麼很抱歉!政府會認為你炒房的嫌疑很重,因此就會課到45% 這麼高的房地合一稅!修法以前是一年內,如今已經改為兩年內,就是鼓勵大家房地產持有期間能夠拉長,否則稅率就會加重。如今的稅率分別為45%(2年內)、35%(2~5年)、20%(5~10年)、15%(超過10年)。如果您不在中華民國境內而持有我國的房地產,那麼就只有45%以及35%這兩種稅率了,所以也是不希望境外人士來中華民國炒房,以免房價被吵得貴鬆鬆,大家抱怨連連。 我們看到1.0版本,許多持有一年課多少稅,都被修為兩年,持有一年多原本舊法是課35%,2.0新法就是課45%了,就知道政府的目的還是希望大家加長房地產持有的期限,否則稅可是會加重許多的!

重點二:法人比照個人課稅!

原本境內的法人買賣房地產,在1.0版本都是課稅20%,被認為是漏網之魚,而且是大魚!反而鼓勵大家由個人變成法人,因此2.0的修法,就將個人與法人的持有期間以及適用稅率拉成一致,把漏洞補起來。法人也沒有像個人一樣有持有超過十年就是15%的稅率。

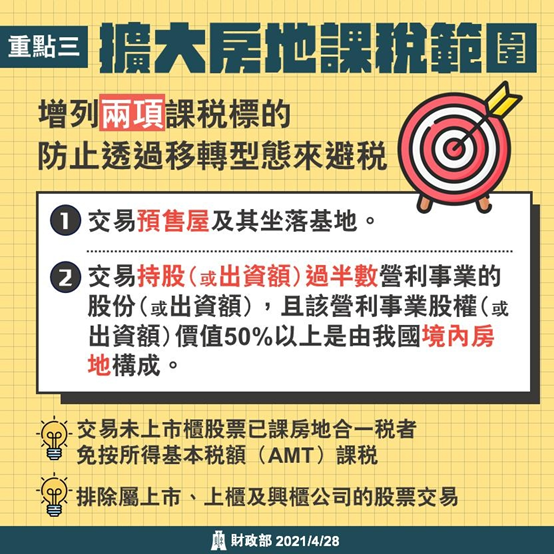

重點三:擴大房地課稅範圍!

這裡的重點是預售屋! 房地合一稅2.0課徵對象納入了預售屋,讓持有5年內出售的預售屋都得適用重稅。在預售屋一般持有期間僅2至3年情況下,效果等於一網打盡,只要轉賣預售屋獲利,就得負擔35%或45% 稅負! 另外2.0版也補足1.0版的一個避稅漏洞,那就是新增規定交易未上市櫃、未興櫃股票或出資額時,交易額度如果超過總股份或總出資額的一半,而且該公司股權或出資額50%以上是由國內房地構成,也得納入2.0版來課稅,防堵假借公司股權移轉之名、行房地交易之實的避稅行為。 這樣你看懂了嗎?

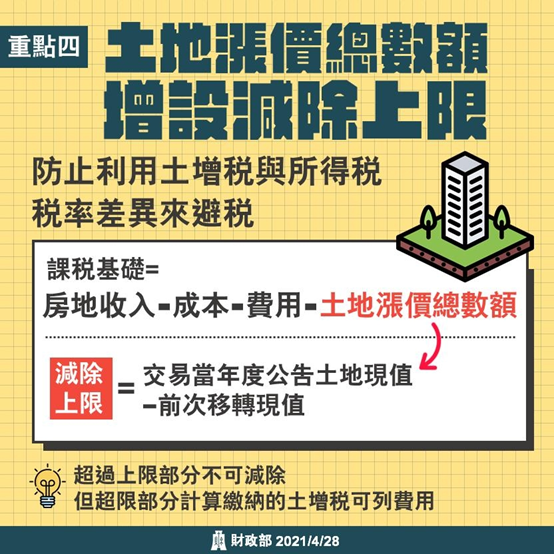

重點四:土地漲價總數額增設減除上限!

房地合一稅2.0版也訂定計算稅額時可以減除的「土地漲價總數額」上限,及明訂未能提供費用證明文件情形,只能以成交價3%作為費用,上限新台幣30萬,避免有心人士藉墊高成本、費用來避稅。

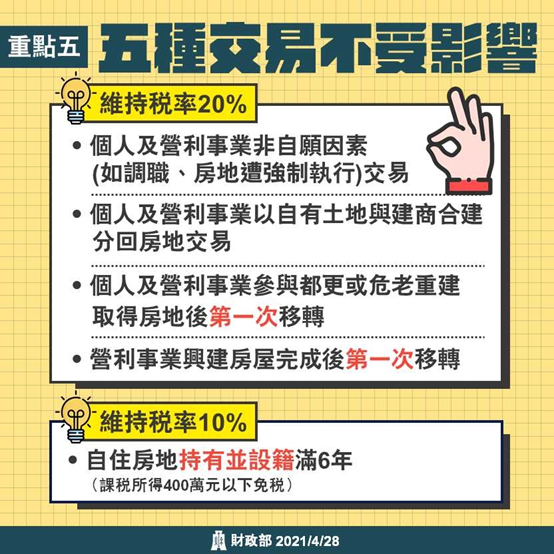

重點五:五種交易不受影響!

大家一定會問,有的時候我們在五年內賣房是逼不得已的!例如調職了,從高雄調到新北市,那我要賣高雄的房子買新北市,這並不是炒房,怎麼反而被認為是炒房而課重稅?所以凡事都有例外才合情合理!2.0版房地合一稅就有五種交易稅率仍然維持20%,是不受影響的,包括上面提到的調職這樣的非自願因素、與建商合建分回的房地產交易、都更或是危老重建、或是營利事業興建房屋完成後第一次移轉,這些都仍維持20%稅率。而如果是我們個人自住而且設籍滿六年,那麼稅率維持10%,並且課稅所得400萬元以下免稅!

重點六:民國110年7月1日開始實施,且溯及105年1月1日之後取得的房地產!

在修法前,大家猜測甚麼時候開始實施?如果110年7月1日開始實施,那麼在這之前買的房地產都不會課到重稅?結果答案出來了,一回溯回溯到民國105年,也就是回溯到五年前!這樣大家也就沒有投機的心態了。

上面就是房地合一稅的六大重點,您是否非常清楚了呢?如果還有不清楚的地方,歡迎打電話給我們五泰房屋,五泰房屋聯絡Line:https://lin.ee/oWjVpjQ,歡迎您打電話來詢問!

如果您對於買賣房屋的細節有興趣,那麼下面的部落格文章您一定會更有收穫。推薦給您:

1. 【賣房子懶人包】房子要怎麼賣才能賣得高價?賣得快速?賣得簡單?賣的安全?

3. 一生一定會遇到一次!房屋買賣契約書 史上最詳細介紹與範本下載!

4. 賣房子真快樂!如何安全的將賣出的房子過戶?六大流程讓你不吃虧!